Situación de los mercados en América Latina

En el Congreso Latinoamericano del Aerosol 2023, Angel Rasgido, presidente de la Federación Latinoamericana del Aerosol (FLADA), habló de las cifras y estadísticas del Mercado en Argentina, Brasil, Chile y México, así como el ascenso y descenso de los productos en aerosol por categorías. En esta edición de Aerosol La Revista, presentamos la siguiente información.

El 95% de la producción se centra en Brasil, Argentina y México. En el ranking mundial de la producción de aerosoles, Brasil ocupa el 4to. lugar; Argentina el 6to y México el 7mo.

PRODUCCIÓN DE AEROSOLES

En el Congreso Latinoamericano del Aerosol 2006 en Argentina, se analizó que no se tenían estadísticas confiables, por lo que un objetivo de FLADA fue empezar a trabajar en un censo de toda la región.

La primera que se tuvo fue en el 2007, cuando se logró un volumen de 1,369 millones de aerosoles.

América Latina ha tenido un importante crecimiento en la producción de aerosoles, en once años se incrementó un 115%.

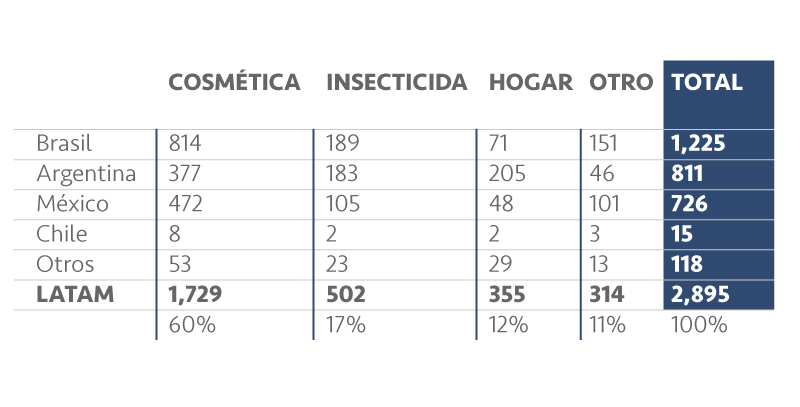

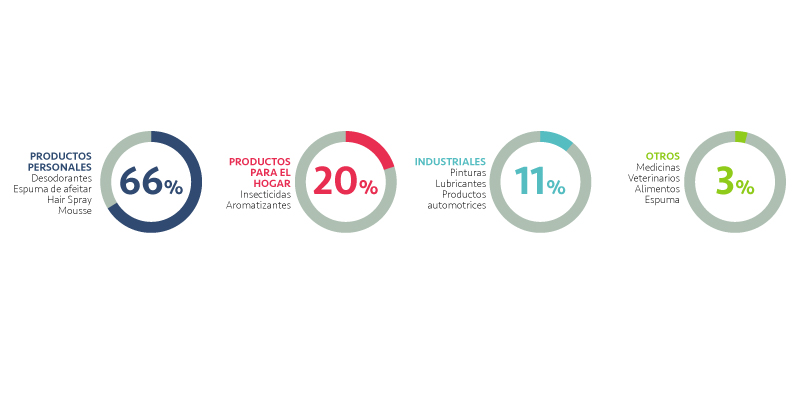

En cuanto a las categorías, el 60% de la producción de aerosoles en todos los países se ha concentrado en la cosmética personal. Y así, la siguiente distribución.

En los productos domisanitarios hay diferentes niveles de consumo porque hay países en los que hay una discriminativa de consumo.

En otras categorías también se reflejan diversas cifras; por ejemplo, Brasil y México, tienen un alto volumen de pinturas y productos industriales, mientras que en Argentina no y ahí también hay oportunidades de consumo.

FLADA CONSUMO DE AEROSOL 2022

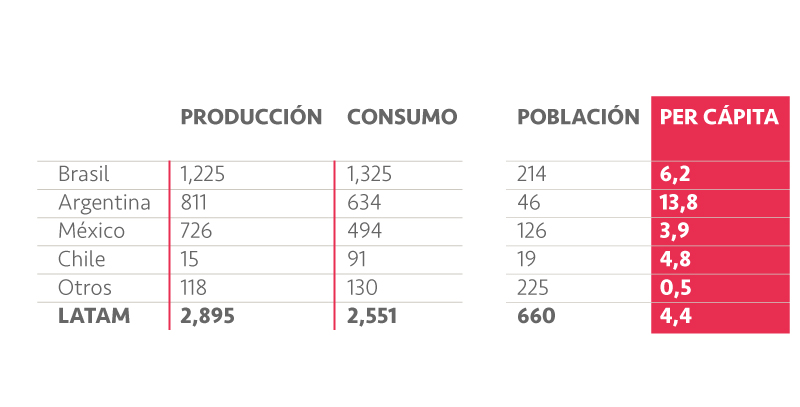

La diferencia entre producción y consumo se aprecia cuáles son los países que importan y los que exportan.

Argentina y México son dos países donde el consumo es menor que la producción. Y en el caso de México, fundamentalmente importa los productos de cosmética a Estados Unidos y otros países de Centroamérica. Argentina importa domisanitarios y exporta productos como insecticidas a países vecinos. Chile es un gran importador al igual que Brasil, que sí bien hoy en día tiene niveles más o menos equivalentes y parejos, viene de un crecimiento de la producción, pero un reemplazo de importación.

En el resto de los países de la región, están más o menos parejos los niveles entre producción y consumo.

Si analizamos la población y el consumo per cápita, ahí sí hay grandes diferencias:

Para FLADA y CADEA, esto es una gran oportunidad de negocios y de seguir en los otros países generando expectativas y consumos.

SITUACIÓN EN 2022

• La industria del aerosol estuvo condicionada por la pandemia del Covid-19 desde 2020 hasta 2022.

• La producción de aerosoles fue menor en 2020, a excepción de productos desinfectantes e higiene.

• El mayor volumen desde 2022 provino de la recuperación de productos de cuidado personal.

• La sequía y las bajas precipitaciones condicionan la presencia de mosquitos y la producción de insecticidas.

• Los volúmenes de producción están de acuerdo con la disponibilidad de materias primas, el costo laboral y fiscal, y la situación macroeconómica de cada país.

• Los niveles de consumo reflejan el nivel social, cultural, económico y de aceptación del sistema de aerosoles en cada país.

• El impacto ambiental y el reciclaje de aerosoles posconsumo son los temas que marcan la agenda de la industria.

ARGENTINA / El mercado de Argentina

En Argentina, la industria está arropada por la Cámara Argentina del Aerosol. Tenemos el valor de haber fabricado el primer aerosol de América Latina en 1954 y en 1957 se fundó CADEA. Somos la cámara de la industria del aerosol más antigua en todo el mundo.

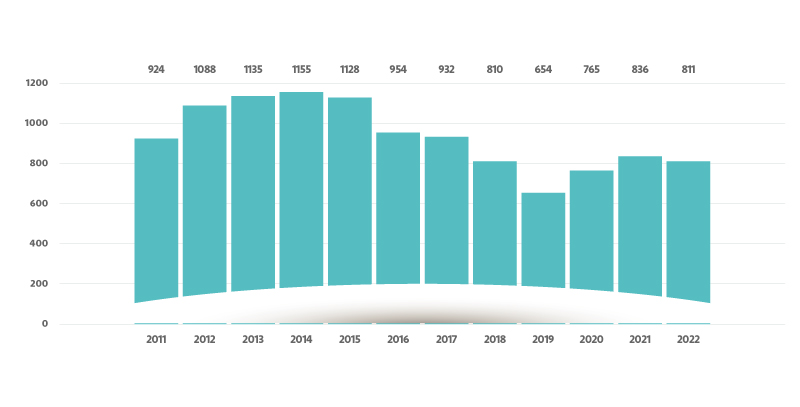

Este es un análisis de cómo fue la evolución de la industria de los últimos años.

Nuestro año de producción histórico fue en el 2014, con una producción total de 1,155 millones de aerosoles. En 2019 tuvimos una caída de volumen en 2019 de 654, y a partir de 2020 tuvimos la pandemia del Covid-19, que a diferencia de muchos países en donde la producción del aerosol cayó, en Argentina subió a niveles muy importantes en 2020-2021, porque hubo un producto muy imporante que tuvo mucho auge: los desinfectantes en aerosol.

El consumidor argentino tiene conocimiento de las bondades del sistema aerosol y si bien cayó mucho la categoría de productos personales, porque el aislamiento social nos obligó a quedarnos en casa , la sanitización y desinfección pasó a ser un tema muy importante.

En 2022, la crisis económica por la que está pasando el país está generando un nivel menor de consumo.

CONSUMO Y EXPORTACIONES

Argentina fue uno de los más grandes exportadores de aerosoles, podemos decir que el 2014 fuimos el segundo país exportador, tomando en cuenta que Reino Unido, exportaba gran parte de su producción al resto de Europa.

En el 2014-2015 uno de los más grandes productores de cosmética en Argentina, decide trasladar gran parte de su producción a otros países, especialmente a Brasil, lo que hizo a preestablecer los volúmenes de exportación.

Lo que sí se ha mantenido constante es el consumo, pues hemos tenido entre 12 y 14 aerosoles. Es uno de los consumo per cápita más alto del mundo. El consumidor argentino tiene un gran nivel de aceptación por el sistema aerosol, porque que tenemos una demanda muy importante, sobre todo en la categoría de cosmética.

Parte de la producción de insecticidas se exporta a Paraguay, Uruguay y Chile. Estamos en una zona donde hay gran cantidad de mosquitos, que en los últimos años transmitieron enfermedades como el dengue o el chikungunya, y eso genera una demanda muy particular en insecticidas de aerosoles.

Hemos tenido 3 años de sequía, pero este 2023 por la temporada de las lluvias estimamos aumentar los volúmenes de producción de insecticidas y en la categoría de “otros” representa un muy bajo volúmen.

Así que el consumo y producción de aerosoles en Argentina se concentra prácticamente más del 95% en tres categorías de productos.

En este país tenemos un proceso de regulaciones que gestionan los procesos de fabricación y los productos terminados. Las autoridades gubernamentales trabajan en este tema a veces influenciados, por lo que sugerimos los que pertenecemos a la industria, y a veces por dispociciones propias, pero, es muy importante el trabajo que estamos haciendo con el Instituto Iram porque regulan normas y el estándar de calidad de los aerosoles.

• Procesos y productos regulatorios

• Autoridades gubernamentales

• Estándares del Instituto Iram

• Recomendaciones CADEA

• Recomendaciones FLADA

Las recomendaciones CADEA son las que nuestra cámara hace a la industria y tenemos casi 30 y algunas de ellas con gran antigüedad que han sido el soporte y base para muchas recomendaciones FLADA.

Esta es la situación de Argentina, con un vólumen de aproximadamente 800 millones de aerosoles al año.

BRASIL / Un país cada vez más enamorado por aerosoles en la dirección correcta para el desarrollo de la industria

EVOLUCIÓN MERCADO AEROSOLES BRASIL 2011/2022

El mercado del aerosol brasileño ha tenido una gran evolución en los últimos 11 años; tiempo en el que hemos tenido un crecimiento de más de 65%.

EVOLUCIÓN MERCADO BRASILEÑO DE AEROSOL 2010-2022

Es importante resaltar la guía azul, porque más que un crecimiento del mercado, tuvimos que estructurarnos con una industria para producir y hacernos autosuficientes

En 2011 no teníamos propelente unificado, por lo que fue implementada la primera planta y ahora, atendemos todos los requisitos internacionales de calidad en esta materia prima.

En todos los años siguientes tuvimos una palabra que resume toda la situación: inversión. Empresas familiares, multinacionales, toda la cadena de suministro de esta industria se implementó en todos estos años para que fuera posible atender no solamente el crecimiento del mercado brasileño, también nuestra autosuficiencia.

Así, el año pasado tuvimos nuestro primer récord de producción. Salimos de 50% de productos importados a solamente 7,5. Producimos 1,225 mil millones de aerosoles en Brasil.

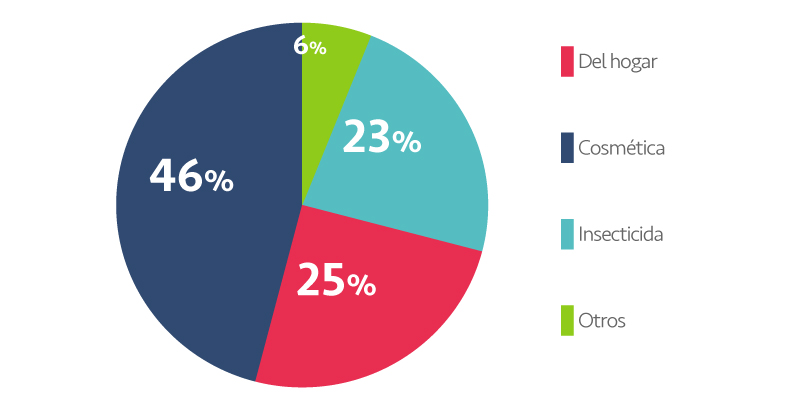

SEGMENTOS AEROSOLES BRASIL 2022

Para mantener este crecimiento tenemos muchos desafíos; el primero es la sustentabilidad, uno de nuestros pilares y nuestra prioridad. Por eso, hicimos un acuerdo con la institución nacional en Brasil, para llevar a cabo el reciclaje de aerosoles y en 5 años adquirir la tasa del 25% de aerosoles reciclados en São Paulo.

Desafíos generales y regulatorios

* Autorización para utilizar propano/butano para uso en productos alimenticios en aerosol con ANVISA

* Proyecto de ley para regular la venta e importación de espumas para carnaval

* Etiquetado de cosméticos

* Comunicación y educación del consumidor

* Reforma tributaria

CHILE / La industria del aerosol en Chile es muy pequeña, incluso recientemente, en lugar de crecer se ha ido disminuyendo.

Por: Álvaro Bardón

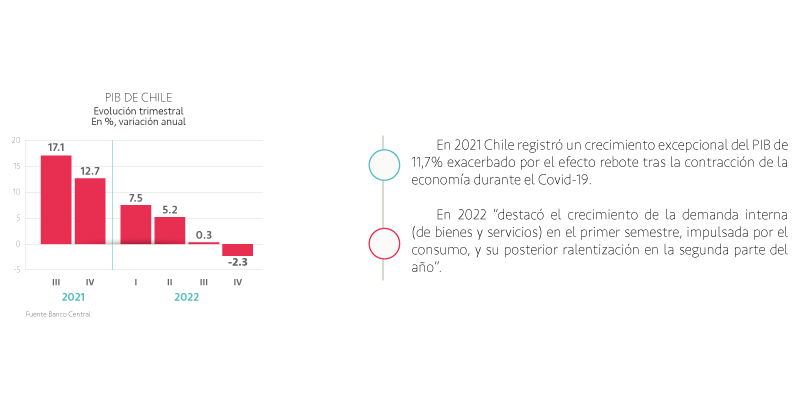

ECONOMÍA CHILENA (2023)

El Fondo Monetario Internacional (FMI) proyectó una caída en la economía chilena del 1% para el 2023, esto acompañado de que Chile sería el único país de la región en registrar un retroceso en el Producto Interno Bruto (PIB). Tres meses atrás, la organización financiera esperaba un crecimiento nulo del país para el próximo año.

CHILE Y EL RECICLADO

La ley rep/20.920

• Establece marco para la gestión de residuos.

• La responsabilidad extendida del productor y fomento al reciclaje

¿Qué es la responsabilidad extendida del productor?

1. Una respuesta que surgió en los 90s en países de la OCDE para atender a desafíos en gestión de residuos.

2. Un tipo de regulación que obliga a las empresas a internalizar costos de gestión de residuos generados por sus productos.

3. Un esquema en que la responsabilidad del productor es extendida hasta la etapa posconsumo de sus productos.

4. Un potente mecanismo para potencial el desarrollo del sector del reciclaje.

LA LÓGICA DE LA REP

La Cámara Chilena del Aerosol colaborará con la autoridad, aportando su conocimiento y experiencia sobre manejo de aerosol pos-consumo, de manera que se pueda gestionar un círculo lo más eficiente y seguro posible.

MÉXICO / PASADO PRESENTE Y FUTURO DEL AEROSOL

Por: Juan Carlos Buenfil/Presidente del IMAAC

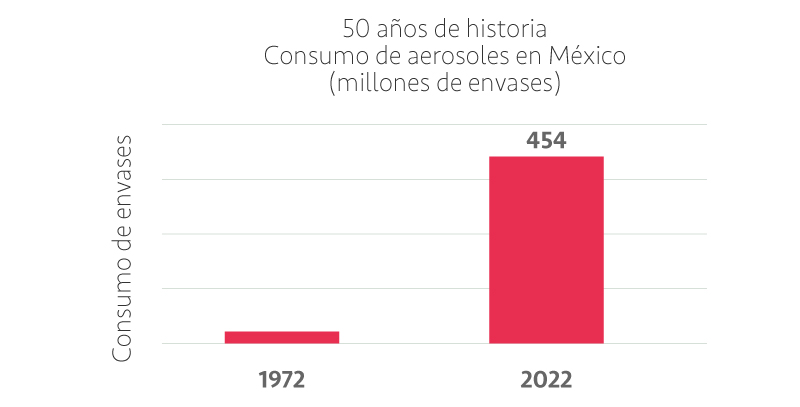

El Instituto Mexicano del Aerosol (IMAAC) se fundó el 6 de julio de 1972, en ese entonces en México teníamos 54 millones de habitantes, con un consumo de aerosoles de 18 millones, lo que daba un consumo per cápita de 0.34 unidades. Un tipo de inflación de 5.09.

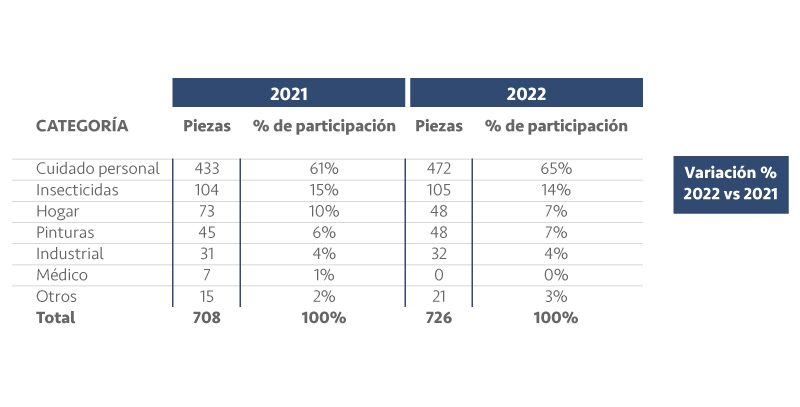

Para el 2021, llegamos a una producción de 726 millones de aerosoles, y estos son los sectores más grandes que contemplan el mercado de México:

VOLUMEN POR SECTOR EN LA PRODUCCIÓN DE AEROSOLES

A pesar de la situación del Covid-19 en México, hubo un crecimiento. Tenemos un 20% de inflación de un año a otro, y comparado con la situación de Argentina, no es mucho, pero después de varios años de estabilidad en nuestro país, empezamos a tener esta situación debido a lo mismo, que el gobierno no apoyó a ninguna industria durante la pandemia y bien o mal estamos empezando a volver a entender cómo sacar adelante las compañías.

Llevamos ya 130 millones de habitantes, producciones 726 y una exportación de 292 millones, básicamente son mercados de Estados Unidos y uno que otro para Latinoamérica.

Logramos ya un consumo per cápita de 3.80 unidades, si lo vemos comparado con las demás cámaras, en México tenemos que trabajar para incrementar el consumo. Puede ser situación de ingreso, de costumbre o capacitación, y de hacer entender que el aerosol más que un problema de salud a nivel ecológico, bien o mal ayuda al día a día a las familias.

Los 50 años resumidos se muestran así:

De 18 millones a 494 millones de producción, son los años del aerosol en México. La población creció sólo un 143% y el consumo per cápita más de mil unidades.

FUTURO DEL AEROSOL EN MÉXICO-NEARSHORING

Qué haremos en el futuro

Yo lo veo como el Nearshoring. Creo que la pandemia dejó lo que en su momento fue la globalización y diferentes compañías podrían producir en los 5 continentes. Sí era más barato y más conveniente para todas las empresas, pero después de la pandemia nos dimos cuenta que no se puede estar así, tienen que tener su producción local, su cadena de suministro y todo que, de alguna manera puedan reaccionar ante cualquier situación.

Puntos clave para el crecimiento de la industria del aerosol en México

• Localización geográfica estratégica

o México comparte más de 3,000 km de frontera con Estados Unidos

o Distancias desde y hacia Estados Unidos de América

o El centro de México 1,630 km

o China 15,750 km

o Canadá 3,620 km

• Marco regulatorio y legal amigable a la inversión

o Tratados de libre comercio con Estados Unidos y Canadá (T-MEC)

o Unión Europea (TLCUEM) (AELC)

En México la situación de invertir tanto en producción como en suplementos, es un mercado estratégico.